Analiza techniczna to zbiór technik, których celem jest krótkookresowe prognozowanie kursów różnych instrumentów finansowych. Analiza pozwala oszacować ryzyko lub szansę pochodzące z inwestycji, wykorzystując m.in. fakt, że procesy na giełdzie się powtarzają.

Czym jest analiza techniczna?

Analiza techniczna (w skrócie AT) jest jedną z dwóch głównych metod badania ruchów cen stosowaną przez analityków i zaawansowanych brokerów. Analizując przeszłe wydarzenia związane z ruchami kursów i wyciągając z nich wnioski, można przewidzieć zmiany, które zajdą w przyszłości. Zadaniem analizy jest ustalenie tych momentów, w których najkorzystniej będzie kupić lub sprzedać dany instrument finansowy.

Najbardziej precyzyjna analiza techniczna wspierana jest przez stosowanie różnego rodzaju wskaźników i narzędzi. Początkujący inwestor giełdowy (o ile przy tym nie jest zawodowym analitykiem lub ekonomistą) nie będzie zapewne potrafił sam dokonać takiej analizy rzetelnie.

Analiza techniczna a analiza fundamentalna

Analiza fundamentalna to druga z metod badania cen kursów giełdowych. Jest to analiza długoterminowa, której celem jest ustalenie wartości instrumentu w przyszłości. Analiza techniczna i fundamentalna się zazębiają. Małe szanse powodzenia na giełdzie ma inwestor, który wykorzystuje tylko jeden rodzaj analizy. Powszechnie uważa się, że analiza fundamentalna odpowiada na pytanie: Co kupić? a analiza techniczna na: Kiedy kupić?

Założenia analizy technicznej

Rynkiem giełdowym rządzą w dużej mierze dwie siły: popyt i podaż. To one dyktują kursy akcji, kontraktów CFD, futures i innych instrumentów. Na sukces na giełdzie ma wpływ takie żonglowanie transakcjami kupna i sprzedaży, aby zarobić na różnicy ceny. Analiza techniczna służy określeniu wysokości zmiany ceny, uwzględniając czynniki, które mogą mieć wpływ na kształtowanie się podaży i popytu. Bazuje przy tym na trzech podstawowych regułach.

- Rynek dyskontuje wszystko.

Oznacza to, że na kurs (np. akcji) ma wpływ całe otoczenie: aktualny popyt i podaż, czynniki mikro- i makroekonomiczne, sytuacja polityczna, gospodarcza itd. Dla amatora może być trudne wyodrębnienie wszystkich takich bodźców, nie mówiąc już o przeanalizowaniu ich.

- Kursy podlegają trendom.

Ceny instrumentów podążają w jednym kierunku, tworząc trend wzrostu lub spadku. Dobry analityk techniczny powinien rozpoznać trend we wczesnej jego fazie.

- Procesy na giełdzie się powtarzają.

To reguła na której opiera się nie tylko ekonomia, ale niemal wszystkie procesy zachodzące na świecie. Obserwując ludzkie zachowania, można zauważyć, że ludzie powielają schematy działań, które obrali w takiej samej sytuacji z przeszłości. Nie inaczej jest na giełdzie.

Trendy w analizie technicznej

Trend określa kierunek ruchu cen danego instrumentu finansowego. Zasadniczo, początkujący inwestorzy uczeni są, żeby inwestować zgodnie z trendem. Kupować, jeżeli widać, że ceny akcji ewidentnie szybują w górę, sprzedawać, kiedy spadają. Jednakże na giełdzie nic nie jest albo czarne, albo białe i zawsze w ramach trendu zdarzają się miejsca, kiedy kurs nagle spada, aby się zaraz podnieść lub na odwrót.

Rodzaje trendów

Główne rodzaje trendów to wzrostowy (byczy) i spadkowy (niedźwiedzi). O trendzie wzrostowym mówimy, kiedy widzimy na wykresie, że minimalne ceny są coraz wyższe. Trend spadkowy za to wyznaczają coraz niższe kursy maksymalne.

Ze względu na czas trwania analiza techniczna podzieliła trendy na:

- długoterminowe (główne) – trwające od 3 miesięcy do kilku lat,

- średnioterminowe (drugorzędne) – trwające od kilku tygodni do 3 miesięcy,

- krótkoterminowe (trzeciorzędne) – trwające od kilku dni do 1 miesiąca.

Im dłuższy trend podlega badaniu, tym analiza techniczna jest bardziej wiarygodna.

Formacje w analizie technicznej

W analizie technicznej ważne jest badanie wykresów z kursami instrumentów. Jak wyglądają wykresy giełdowe, nie trzeba nikomu przedstawiać. Wystarczy napisać, że są to najczęściej linie łamane o dłuższych lub krótszych odcinkach kierujących się na dół lub do góry. Takie pojedyncze odcinki w ujęciu zbiorowym nazywa się formacjami. Inaczej mówiąc – formacje to figury, które wykreślone są przez kurs np. akcji.

Analitycy odkryli, że wystąpienie na wykresie w formacji w danym kształcie zwiastuje zachowanie się kursu danego instrumentu w przyszłości.

Analiza techniczna wykorzystuje dwie podstawowe grupy formacji.

- Formacje zapowiadające kontynuację trendu:

- flagi i chorągiewki,

- trójkąty.

- Formacje zapowiadające odwrócenie trendu:

- głowy i ramion,

- dwrócona formacja głowy i ramion,

- podwójnego szczytu,

- spodka,

Formacje analizy technicznej można wykorzystywać na wszystkich rodzajach rynków: na giełdzie, rynku Forex, kryptowalutach, instrumentach pochodnych itd.

Wykresy świecowe

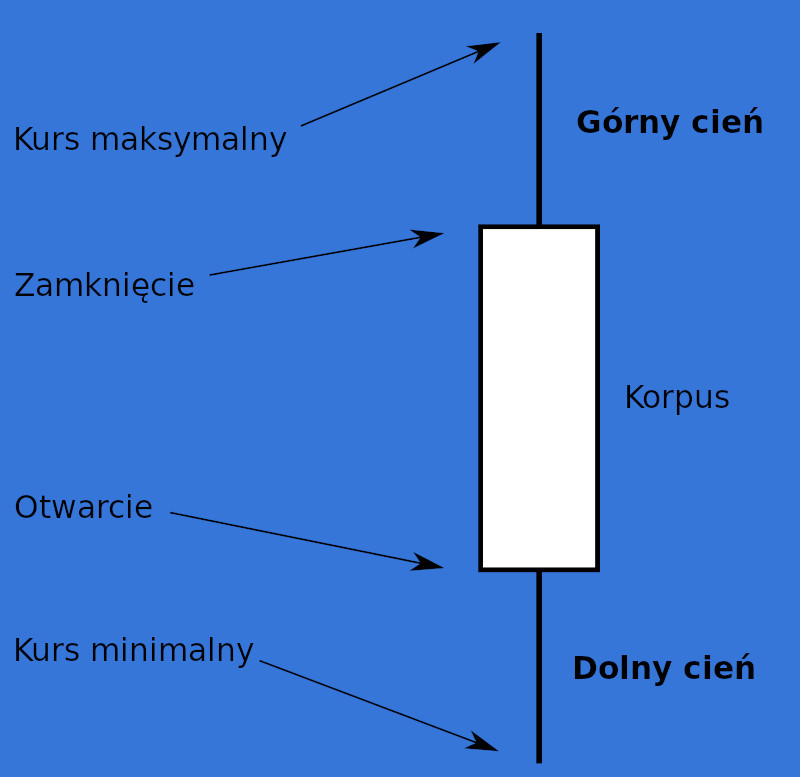

Świece japońskie (zwane też wykresami świecowymi) to jedna z najpopularniejszych metod badania wykresów stosowana w analizach technicznych.

Kluczową sprawą jest fakt, że jedna świeca japońska zawiera aż cztery informacje dotyczące kursu instrumentu :

- cenę otwarcia z badanego okresu,

- cenę zamknięcia z badanego okresu,

- najniższą cenę z badanego okresu,

- najwyższą cenę z badanego okresu.

Na grafice wyżej widzimy białą świecę, co oznacza, że od początku badanego okresu, kurs instrumentu wzrósł. W przypadku spadku, świeca będzie koloru czarnego, a ceny będą przedstawione odwrotnie – zamknięcia u dołu i otwarcia u góry. Biały i czarny to kolory najczęściej stosowane, ale niektórzy analitycy mają własne preferencje, więc może się zdarzyć, że zobaczymy gdzieś wykres świecowy w innych barwach.

Analizy techniczne wykorzystują wykresy świecowe częściej niż liniowe, ponieważ świeca japońska zawiera dużo więcej danych niż najlepszy wykres liniowy czy punktowy. Oprócz suchych informacji o ruchach cenowych można w nich dojrzeć odzwierciedlenie zachowań inwestorów giełdowych: i tych kupujących, i tych sprzedających.