Jak inwestować w opcje?

Image by AI - Dall-e 3

Doświadczeni traderzy mogą korzystać z wielu rozwiązań inwestycyjnych, dzięki którym mogą pomnażać swoje środki lub zabezpieczać swój portfel inwestycyjny. Do realizowania strategii inwestycyjnych służą m.in. opcje. Jest to popularny instrument pochodny, którego wartość zależy od ceny aktywa bazowego.

Z naszego artykułu dowiesz się:

czym są opcje,

jak działają,

w jaki sposób można w nie inwestować.

Co to są opcje giełdowe i jak działają?

Rodzaje opcji: Call i Put

Opcje są instrumentami pochodnymi, które dają ich nabywcy prawo, ale nie obowiązek, do kupna lub sprzedaży określonego aktywa bazowego (np. akcji, indeksów, towarów) po ustalonej cenie (strike price) przed lub w określonej dacie wygaśnięcia. Są dwa główne rodzaje opcji: call (kupna) i put (sprzedaży).

Handle opcjami ma swoje zalety, a inwestorzy są zainteresowani tym instrumentem finansowym z dwóch powodów:

1. Pierwszy z nich to możliwość spekulacji. Inwestorzy zajmują określoną pozycję, żeby zarobić na spadkach lub wzrostach instrumentu bazowego. Dzięki dźwigni finansowej mogą zarobić dużo więcej niż w przypadku zakupu np. akcji bazowych.

2. Opcje to również ważny element strategii zabezpieczających, czyli hedgingowych. Inwestorzy, kupując opcję, chcą się zabezpieczyć przed drastycznymi zmianami cen instrumentów bazowych.

Inwestowanie w opcje wiąże się też z dużym ryzykiem. Dlatego polecane są przede wszystkim doświadczonym graczom, którzy doskonale znają reguły rządzące rynkami finansowymi.

Opcje – poznaj podstawowe pojęcia

Inwestowanie w opcje, które należą do wyrafinowanych instrumentów finansowych, wymaga wiedzy i doświadczenia. Na początek warto poznać podstawowe pojęcia związane z handlem opcjami:

Instrument bazowy (znany również jako aktywo bazowe) to instrument finansowy, na którym opiera się wartość kontraktu pochodnego, w tym opcji. Mogą nim być akcje, obligacje, towary, indeksy rynkowe, walutami czy stopy procentowe.

Cena wykonania (strike price), to cena, po której nabywca opcji ma prawo kupić (w przypadku opcji call) lub sprzedać (w przypadku opcji put) instrument bazowy w określonym czasie. Jest określana w momencie zawierania opcji i pozostaje stała aż do jej wygaśnięcie. W zależności od bieżącej ceny instrumentu bazowego, opcja może być:

In-the-Money (ITM) - opcja call ma cenę wykonania niższą od ceny rynkowej instrumentu bazowego lub opcja put ma cenę wykonania wyższą od ceny rynkowej.

At-the-Money (ATM) - cena wykonania jest równa bieżącej cenie instrumentu bazowego.

Out-of-the-Money (OTM) - opcja call ma cenę wykonania wyższą od ceny rynkowej instrumentu bazowego lub opcja put ma cenę wykonania niższą od ceny rynkowej.

Data wygaśnięcia opcji - jest to ostatni dzień, w którym nabywca opcji może skorzystać z prawa do kupna lub sprzedaży instrumentu bazowego po ustalonej cenie wykonania. Okresy ważności wynoszą z reguły od 1 do 12 miesięcy.

Premia za opcję to cena, jaką płaci nabywca opcji sprzedawcy w zamian za prawo do kupna lub sprzedaży instrumentu bazowego po określonej cenie wykonania w przyszłości.

Wartość wewnętrzna opcji to różnica między ceną wykonania a aktualną ceną instrumentu bazowego.

Wartość czasowa to różnica między premią za opcje a wartością wewnętrzną. Odzwierciedla potencjalne zmiany ceny instrumentu bazowego przed wygaśnięciem opcji.

Opcje europejskie – swoje prawo można zrealizować tylko w ustalonym terminie.

Opcje amerykańskie – masz możliwość skorzystania ze swojego prawa w dowolnym momencie przed wygaśnięciem opcji.

Więcej informacji o opcjach i innych instrumentach pochodnych znajdziesz w bazach wiedzy. Zdobywając wiedzę o handlu opcjami, możesz założyć konto u wybranego brokera i rozpocząć inwestowanie.

Porównanie

Prowizje i opłaty

- brak transakcji przez 6 miesięcy - 50 EUR

- opłaty nocne za krótkie pozycje i handel walutami

- Trade Desk dla niestandardowych transakcji 90 EUR

- od 1 USD za akcje amerykańskie, ETF-y i kontrakty futures

- od 0,05% obligacje skarbowe

- od 0,75 USD za opcje giełdowe

- 0 USD za fundusze inwestycyjne

- 0,25% za przewalutowanie

- brak opłaty za nieaktywność

Wpłata minimalna

10 000 EUR

brak

Instrumenty

- Akcje

- Forex

- Indeksy

- Kryptowaluty

- Surowce

- ETF

- Fundusze inwestycyjne

- Opcje

- Obligacje

- Akcje

- Forex

- Indeksy

- Kryptowaluty

- Surowce

- ETF

- Obligacje

- Fundusze inwestycyjne

- Opcje

- Futures

- Opcje walutowe

- Kryptowaluty (ETF)

Deklaracja zrozumienia ryzyka inwestycyjnego

Kontrakty CFD są złożonymi instrumentami i wiążą się z wysokim ryzykiem szybkiej utraty pieniędzy z powodu dźwigni finansowej. Od 74 do 89% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Powinieneś rozważyć, czy rozumiesz, jak działają kontrakty CFD i czy możesz sobie pozwolić na wysokie ryzyko utraty pieniędzy. Inwestycja w określone obszary, w tym akcje, opcje, transakcje terminowe, waluty obce oraz obligacje wiąże się z wysokim stopniem ryzyka. Inwestowanie lewarowane również wiąże się ze znacznym ryzykiem. Musisz być świadomy ryzyka przed otwarciem konta do celów handlowych. Przychód, który możesz osiągnąć z inwestycji online, może być zarówno wyższy, jak i niższy.

Kontrakty CFD są złożonymi instrumentami, które wiążą się z wysokim ryzykiem nagłej utraty pieniędzy ze względu na wykorzystanie dźwigni finansowej. 64% rachunków inwestorów detalicznych odnotowuje straty w wyniku handlu CFD za pośrednictwem tego dostawcy. Inwestor powinien rozważyć, czy rozumie, jak działają produkty CFD, FX i wszelkie inne, oraz czy może pozwolić sobie na wysokie ryzyko utraty pieniędzy.

Jakie są najpopularniejsze strategie inwestowania w opcje?

Strategie opcyjne oferują szeroką gamę możliwości inwestycyjnych, pozwalając inwestorom zarządzać ryzykiem, generować dochód i spekulować na ruchach cen instrumentów bazowych. Zakup opcji call i put to strategie, które dają nabywcy prawo do zakupu lub sprzedaży instrumentu bazowego, podczas gdy sprzedaż opcji call i put generuje dochód z premii i zobowiązuje do zakupu lub sprzedaży instrumentu bazowego.

| KUPUJĄCY | WYSTAWIAJĄCY | |

|---|---|---|

| CALL | Prawo do zakupu aktywa bazowego (zajęcia pozycji długiej) | Zobowiązanie do sprzedaży aktywa bazowego (zajęcia pozycji krótkiej) |

| PUT | Prawo do sprzedaży aktywa bazowego (zajęcie pozycji krótkiej) | Zobowiązanie do zakupu aktywa bazowego (zajęcie pozycji długiej) |

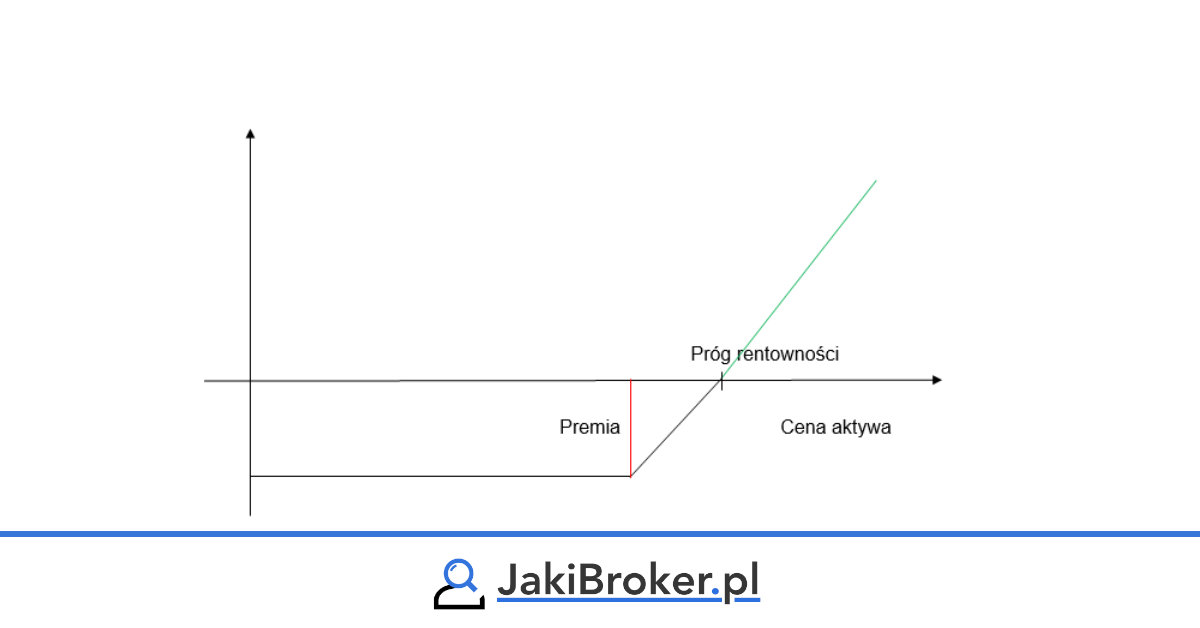

Kupno opcji CALL

Opcja call daje Ci prawo do zakupu wybranego aktywa bazowego po określonej cenie przed upływem terminu wygaśnięcia. Cena zakupu opcji nazywana jest premią, a data wygaśnięcia (expiration date) wskazuje termin, do którego możesz skorzystać ze swojego prawa do zakupu aktywa bazowego.

Inwestorzy korzystają z opcji call, gdy przewidują, że ceny wzrosną przed wygaśnięciem opcji. Z kolei sprzedawca, który zajął krótką pozycję, ma nadzieję, że cena instrumentu bazowego będzie spadać w przyszłości i będzie niższa niż cena zrealizowania opcji.

Przykład:

Bieżąca cena akcji: 50 zł,

Cena wykonania opcji call:55 zł,

Premia za opcję:2 zł,

Data wygaśnięcia:3 miesiące.

Z poniższego wykresu wynika, że opłaca nam się skorzystać z naszego prawa, jeśli cena aktywa będzie wyższa niż suma ceny wykonania i premii (55+2). Co więcej, kupujący opcją call ryzykuje jedynie premią, ale jego zyski są teoretycznie nieograniczone.

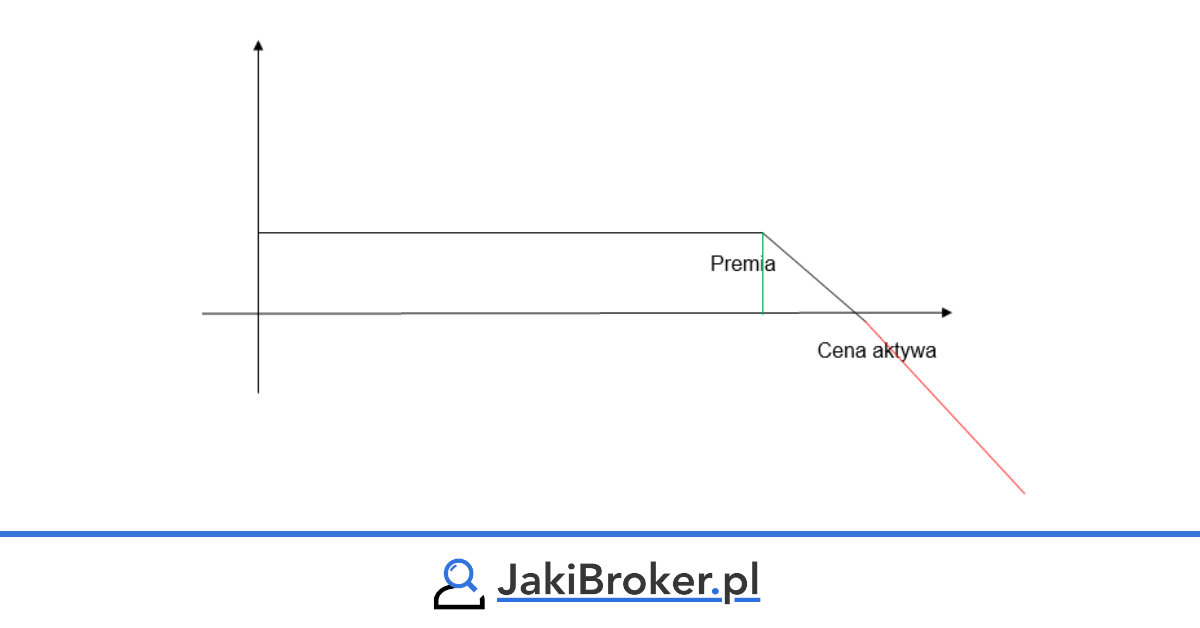

Sprzedaż opcji CALL

Strategia polega na sprzedaży opcji call, gdy mamy aktywo bazowe, np. akcje. Daje to sprzedającemu premię za opcję, a jednocześnie ogranicza potencjalny zysk ze wzrostu ceny akcji.

Przykład:

Bieżąca cena akcji: 50 zł,

Cena wykonania opcji call: 55 zł,

Premia za opcję: 2 zł,

Data wygaśnięcia: 3 miesiące.

Inwestor ma akcje i sprzedaje opcję call za 2 zł. Jeśli cena akcji nie wzrośnie powyżej 55 zł, inwestor zatrzymuje premię, która stanowi jego zysk. Jeśli cena wzrośnie powyżej 55 zł, inwestor musi sprzedać akcje po cenie wykonania. W sytuacji, gdy cena akcji wyniesie więcej niż 55 zł + 2 zł, sprzedający zaczyna ponosić straty.

Podsumowując: zysk wystawiającego opcję jest ograniczony do premii, ale strata jest teoretycznie nieograniczona.

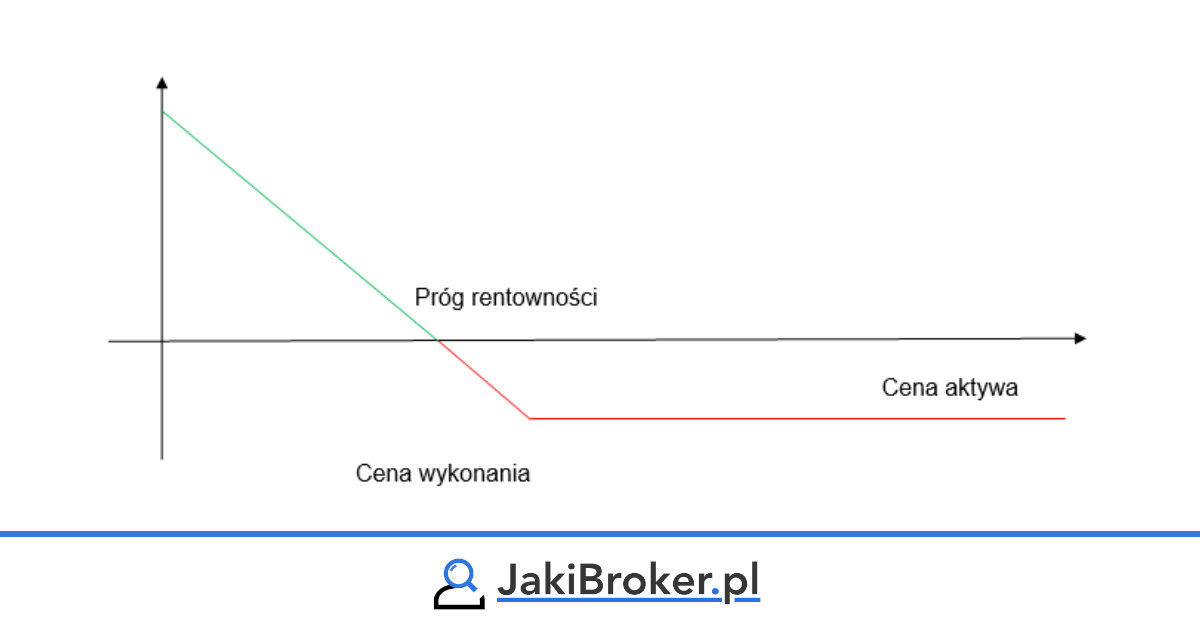

Zakup opcji PUT

Strategia ta (nazywana również grą na spadki) polega na zakupie opcji put, co daje nabywcy prawo do sprzedaży instrumentu bazowego po określonej cenie wykonania przed datą wygaśnięcia.

Przykład:

Aktualna cena akcji: 60 zł;

Cena wykonania opcji put: 55 zł;

Premia za opcję: 3 zł;

Data wygaśnięcia: 3 miesiące.

Inwestor kupuje opcję put za 3 zł. Jeśli cena akcji spadnie poniżej 55 zł (cena wykonania) - 3 zł (premia), inwestor zaczyna osiągać zysk. Wynika to z tego, że sprzeda akcje drożej, niż wynosi ich aktualny kurs na giełdzie. W przypadku kupna opcji put zarówno zysk, jak i strata są ograniczone.

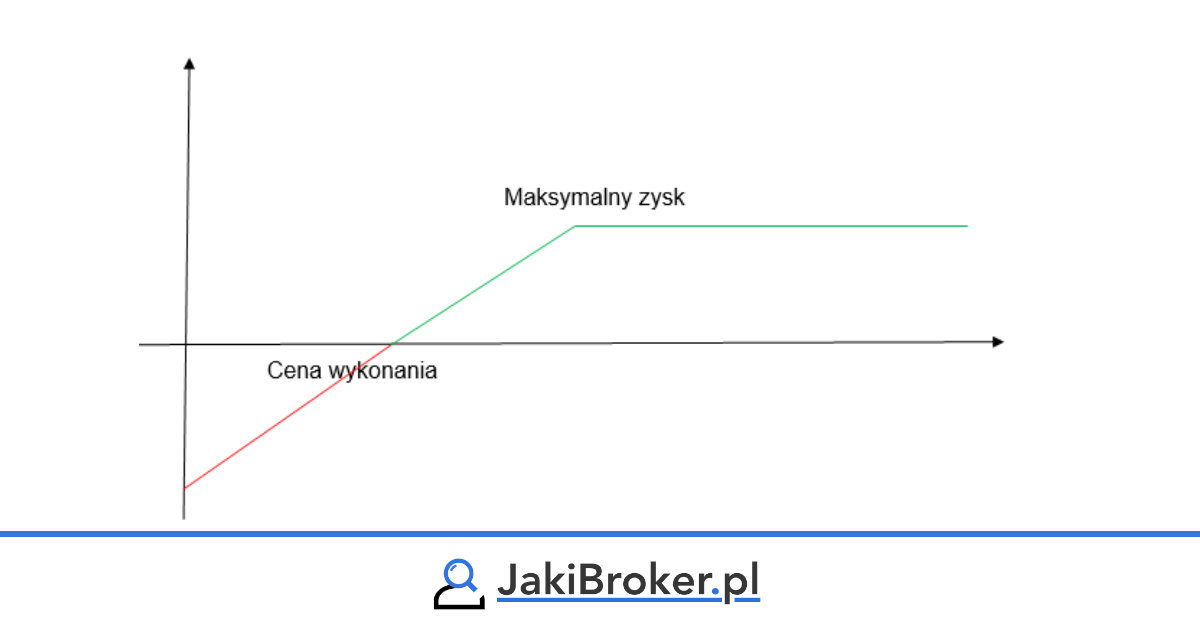

Sprzedaż opcji PUT

Strategia polega na sprzedaży opcji put, przy założeniu, że mamy odpowiednią ilość gotówki na pokrycie potencjalnej transakcji zakupu akcji. Daje to sprzedającemu premię za opcję, a jednocześnie zobowiązuje do zakupu akcji po określonej cenie, jeśli opcja zostanie wykonana.

Przykład:

Aktualna cena akcji: 80 zł;

Cena wykonania opcji put: 75 zł;

Premia za opcję: 3 zł;

Data wygaśnięcia: 3 miesiące.

Inwestor sprzedaje opcję put za 3 zł. Jeśli cena akcji spadnie poniżej 75 zł, inwestor jest zobowiązany do zakupu akcji po 75 zł. Stratę do pewnego momentu rekompensuje premia w wysokości 3 zł. Jeśli cena akcji wynosi 72 zł (cena wykonania minus premia) lub niżej, to sprzedawca zaczyna ponosić straty. Jeśli cena wzrośnie powyżej 75 zł, inwestor zatrzymuje premię bez konieczności zakupu akcji.

Na wykresie widać, że strata jest ograniczona, ponieważ wycena akcji nie może być mniejsza od zera. Maksymalny zysk równy jest premii.

Jak inwestować w opcje? Przewodnik

Na polskiej giełdzie aktualnie mamy tylko jedne dostępne opcje na indeks giełdowy WIG20, co daje dość ograniczone pole manewru dla osób, które są zainteresowane tego typu inwestycją. Aby kupić te opcje należy założyć konto w jednym z domów maklerskich posiadających dostęp do GPW.

O wiele bogatszą ofertę handlu opcjami mają brokerzy, do których zaliczymy Saxo Bank, Tickmill, Exante.

Jak handlować opcjami krok po kroku?

Zakładasz konto u wybranego brokera. Nie zajmie Ci to dłużej niż kilkanaście – kilkadziesiąt minut.

Broker potwierdza Twoją tożsamość, dlatego potrzebny będzie Ci dokument tożsamości. Pozytywna weryfikacja tożsamości i akceptacja regulaminu kończą proces zakładania konta.

Wpłacasz pieniądze i możesz korzystać z szerokiego pakietu opcji na różne aktywa bazowe.